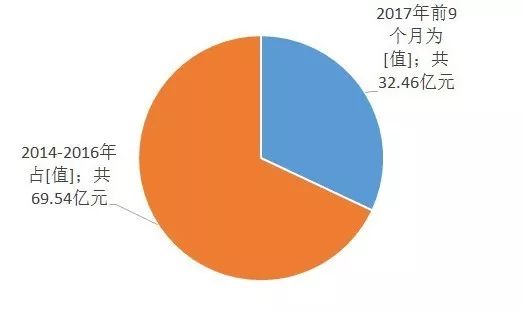

根据已有公开数据的不完全统计,截至2017年9月,2017年危废行业发起并购行为19起起,累积交易金额32.46亿元,并购方既包括像东江环保、启迪桑德、新宇环保这样的“行业老兵”,也不乏碧水源、盛运环保、中金环境等“后起之秀”,更有金圆股份等“跨界来者”。

受到环保政策的日趋严厉、环保产业整体的快速发展,以及近几年危废处理行业较高利润所带来的诱惑等影响,危废行业“钱”景看好。许多企业跃跃欲试,各路资本也在纷纷涌入,除传统危废处置企业快速跑马圈地以扩大市场份额外,大量新进入者也在通过跨界并购、股权增资等方式介入市场,涉及危废业务的公司数量快速上升。危废行业新格局将在此轮并购潮加快形成。

图1 2014年以来危废并购交易规模统计图

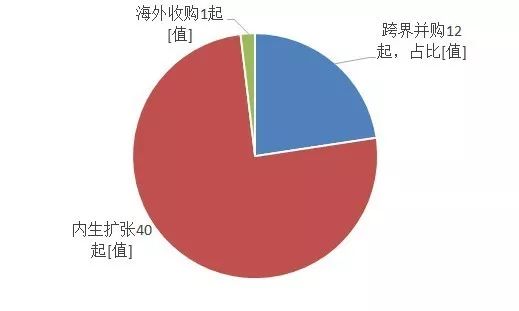

图2 2014年意外危废并购交易数量-并购类型统计图

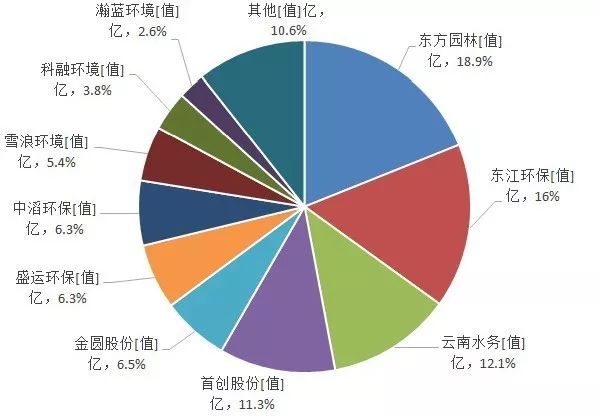

图3 2014年至2017年9月危废并购交易规模-并购方统计图

2017年以来,碧水源7500万元收购冀环公司和定州京城环保100%股权、盛运环保6.38亿元收购安徽安贝儿环保科技有限公司100%股权、金甲壳虫收购乌海市绿康医疗废物集中处置公司65%股权、金圆股份6.19亿元收购江西新金叶公司58%、中金环境已签订《股权收购框架协议》收购浙江金泰莱环保科技有限公司等都属于跨界并购打开危废领域市场。这种方式可以快速获得危废有关的资质、技术和人才,因此成为跨界企业的首选。

此前三年这类并购也不在少数。比如,雪浪环境、中滔环保、高能环境、瀚蓝环境、东方园林、云南水务均是通过并购危废企业,从而进入危废行业。

危废具有较强的区域性特征,危废产生量较为集中,危废有效处理量也相对聚集。因此,现有危废企业正在大肆进行内生扩张,扩大自身危废处理的业务范围、区域分布,提高危废处理规模。

通过设立环保产业并购基金,借力进行危废领域并购,也成为不少企业业务拓展的重要手段。除了前文已提及的雪浪及东江的并购产业基金外,还有2017年4月,润邦股份公司全资子公司南通润禾环境科技有限公司拟与上海津尧资产管理有限公司、华泰证券(上海)资产管理有限公司合作共同发起设立南通润浦环保产业并购基金合伙企业。

目前,通过并购基金进行危废并购交易已付诸实施。比如,2017年6月润邦股份通过其并购基金签订收购协议,以2.29亿元收购中油优艺21%股份;2017年7月和10月,雪浪环境通过其并购基金,分别并购江苏爱科固体废物处理有限公司65%和连云港美旗环保科技有限公司20%的股份。

我国危废市场格局相对分散,集中度不高。即便像东江环保,千亿市场中的绝对龙头抢占的市场份额也只有3%,前十名危废处置企业只占据6.8%的市场份额,将近一半以上的市场空间仍然掌握在地方小企业或者民营企业的手中,行业“寡头垄断”尚未形成。