《节能环保重点细分行业研究报告》之系列二:生活垃圾焚烧发电行业研究

焚烧发电是我国生活垃圾处理的主要方式之一,是将燃烧值较高的生活垃圾进行高温焚烧,或将不能燃烧的含有机物的生活垃圾进行发酵、厌氧处理,最后干燥脱硫,产生甲烷再燃烧,使产生的热能转化为高温蒸气,推动涡轮机带动发电机产生电能的过程。目前焚烧发电越来越成为生活垃圾处理的主流。

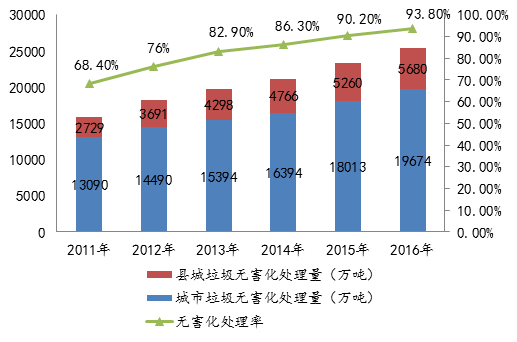

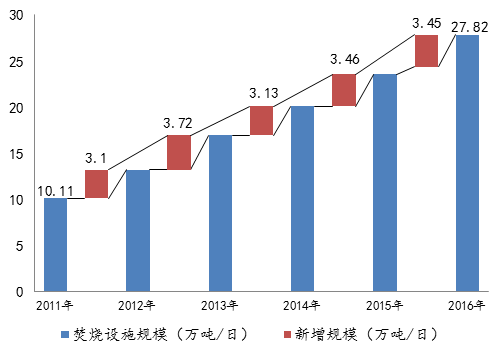

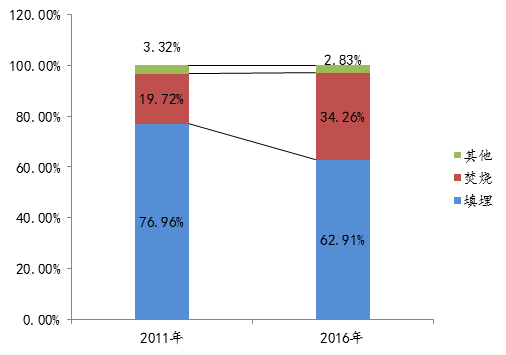

至2016年底,我国城镇垃圾无害化处理设施2173座,设计处理能力为81.2万吨/日,综合处置率达93.8%,相比2011年无害化处置设施数量及处理能力均增长60%。其中,垃圾焚烧设施299座,设计处理能力27.82万吨,焚烧设施数量和处理能力相比2011年分别增长130%和175%,垃圾焚烧处置占无害化比例从2011年的19.7%提高到2016年的34.26%,历年相关数据详见图1-图4。

图1 2011-2016年城镇生活垃圾无害化处理情况

(数据来源:住建部《城乡建设统计年鉴》、中节能咨询有限公司整理)

图2 2011-2016年全国城镇生活垃圾无害化处理设施数量

(数据来源:住建部《城乡建设统计年鉴》、中节能咨询有限公司整理)

图3 2011-2016年垃圾焚烧设施规模新增情况

(数据来源:住建部《城乡建设统计年鉴》、中节能咨询有限公司整理)

图4 2011与2016年全国垃圾处理方式比较

(数据来源:住建部《城乡建设统计年鉴》、中节能咨询有限公司整理)

二、行业发展阶段

我国垃圾焚烧行业起步较晚,但是发展速度很快,2016年全国垃圾焚烧建设和运营市场约为240亿元,产业发展接近成熟期,但市场仍有较大增长空间,发展阶段分析详见图5。

图5 我国垃圾焚烧发电产业发展阶段图

三、行业发展趋势

“十二五”期间,受中央和地方多重利好政策刺激,垃圾焚烧处理规模年增长率约为23%,垃圾焚烧处理量年增长率超过20%,并形成区东南快、西北缓的独特发展格局,详见图6。另外,我国垃圾焚烧技术路线比较成熟,大、中型垃圾焚烧项目市场竞争激烈,建设企业议价能力逐步下降。

《“十三五”全国城镇生活垃圾无害化处理设施建设规划》提出,到2020年我国垃圾焚烧处理能力将达到59万吨/日,全国城镇垃圾焚烧处理率达到54%。预计“十三五”期末,我国垃圾焚烧项目建设市场规模将达到1500亿元,运营市场总规模将达到280亿元/年,垃圾焚烧发电产业将全面进入成熟期。

图6 2016年全国垃圾焚烧发电装机分布图

(数据来源:《中国城镇生活垃圾焚烧发电产业发展报告(2017)》)

四、主要竞争主体

当前我国垃圾焚烧发电行业市场竞争主体主要为大型国资背景企业和优秀民营企业。2016年装机容量排名前10名的垃圾焚烧发电投资企业依次为中国光大国际有限公司(43.53万千瓦)、杭州锦江集团(41.9万千瓦)、中国节能集团(24.1万千瓦)、浙江伟明环保股份有限公司(20.55万千瓦)、瀚蓝环境股份有限公司(20万千瓦)、重庆三峰环境产业集团有限公司(18.6万千瓦)、粤丰环保集团(16.8万千瓦)、绿色动力环保集团股份有限公司(15.45万千瓦)、深圳市能源环保有限公司(12.85千瓦)、上海环境集团(11.7万千瓦)和北京控股有限公司(11.55万千瓦),具体详见图6。

图7 排名前10的投资主体装机容量对比图

(数据来源:《中国城镇生活垃圾焚烧发电产业发展报告(2017)》)

从产业集中度上看,前五家投资企业装机合计占全国的27.4%,前十家投资企业装机合计占全国的40.0%,可以看出垃圾焚烧发电行业投资主体比较分散,竞争比较激烈,无绝对优势企业。

原标题:《节能环保重点细分行业研究报告》之系列二:生活垃圾焚烧发电行业研究

特此声明:

1. 本网转载并注明自其他来源的作品,目的在于传递更多信息,并不代表本网赞同其观点。

2. 请文章来源方确保投稿文章内容及其附属图片无版权争议问题,如发生涉及内容、版权等问题,文章来源方自负相关法律责任。

3. 如涉及作品内容、版权等问题,请在作品发表之日内起一周内与本网联系,否则视为放弃相关权益。