土壤修复产业主要上市公司:目前国内土壤修复行业的上市公司主要有高能环境(603588)、美尚生态(300495)、建工修复(300958)、绿茵生态(002887)、博世科(300422)、冠中生态(300948)、永清环保(300187)、蒙草生态(300355)、铁汉生态(300197)等。

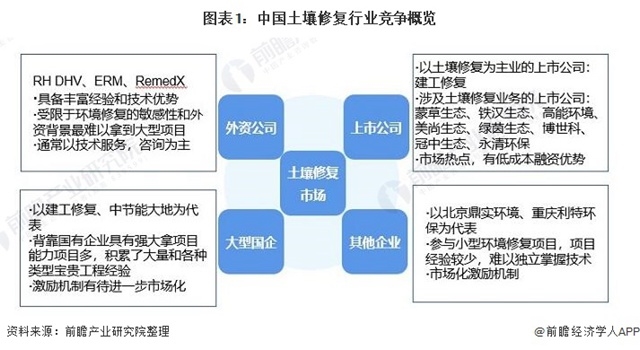

1、中国土壤修复行业竞争类型

土壤修复是指利用物理、化学和生物的方法转移、吸收、降解和转化土壤中的污染物,使其浓度降低到可接受水平,或将有毒有害的污染物转化为无害的物质。伴随2016年土十条发布,国内土壤修复市场快速升温,环境修复类企业如雨后春笋般纷纷涌向这万亿市场,行业寡头局面被逐渐打破。土壤修复相关产业的企业数量不断增加,行业竞争变得激烈。

目前,按照公司规模和企业性质综合进行分类,市场的参与者主要有四大类型,分别是外资公司、大型国企、上市公司及其它修复公司。

2、中国土壤修复项目中标单位排名

土壤修复行业属于技术密集型和资金密集型行业,技术水平是行业内企业的主要核心竞争力。行业涉及环境、土壤、水文、地质、生态、生物、材料、物理、化学等多学科、多领域的知识和技术,具有较高的技术门槛。而“全能型”企业可进行污染场地调查、风险评估、修复施工等,业务基本覆盖土壤修复各个环节,更具竞争优势,成为行业发展的最大受益者。按照中标金额,2021年一季度土壤修复项目中标单位排名前十单位如下表所示。

3、中国土壤修复行业市场集中度

目前,中国土壤修复行业的市场集中度较低,竞争较为激烈。CSER土壤修复平台数据显示,2021年第一季度土壤修复项目中标金额前3的中标金额份额合计30.26%,排名前5的份额合计为39.51%,排名前5的份额合计为51.49%,市场集中度较高。

4、中国土壤修复行业企业布局及竞争力评价

在土壤修复行业布局方面,各公司都以公司所在省份为中心,先向周边省份拓展,逐步实现向全国业务拓展。土壤修复相关上市公司中,高能环境业务布局最广,根据其2020年公司年报,高能环境业务布局全国地区,但在华东、华中、西南地区的收入占总收入的比重较大,其次是建工修复,其业务主要布局在华北地区,但是在华东、西南和其他地区也有相应布局。综合考虑中国土壤修复行业代表性企业业务布局和公司营收,得出其竞争力情况如下。

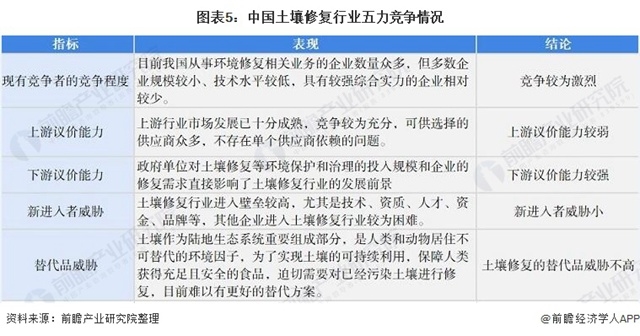

5、中国土壤修复行业竞争状态总结

从五力竞争模型角度分析中国土壤修复行业竞争情况如下:

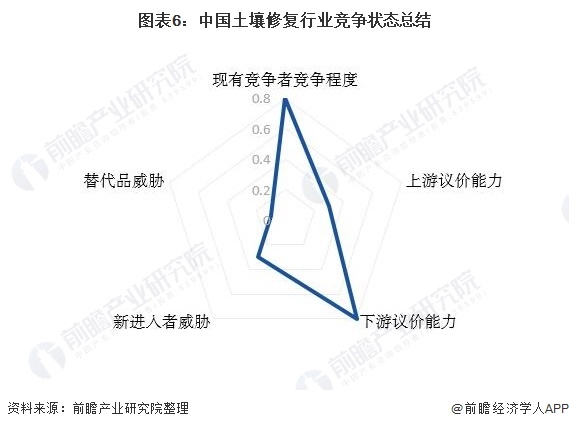

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国土壤修复行业五力竞争总结如下:

原标题:【行业深度】洞察2021:中国土壤修复行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

特此声明:

1. 本网转载并注明自其他来源的作品,目的在于传递更多信息,并不代表本网赞同其观点。

2. 请文章来源方确保投稿文章内容及其附属图片无版权争议问题,如发生涉及内容、版权等问题,文章来源方自负相关法律责任。

3. 如涉及作品内容、版权等问题,请在作品发表之日内起一周内与本网联系,否则视为放弃相关权益。